住宅ローンを払っている方へ

2020年緊急事態宣言で、経済悪化による収入が減り生活が苦しい方は多いのではないでしょうか。自営の方は売上が減り、会社も個人のダメージもあります。会社員の方もボーナス減少や先々のカットも考えている会社に勤めている方もいます。リストラにあい、就職困難な中で就活している方もおられると思います。そんな中「住宅ローン」を支払うことが困難な方が多くおり、金融機関へ連絡が殺到していると聞きました。このご時世だからこそ、金融機関でどのような救済措置があるのでしょうか。

家計が大変なら一刻も早く相談する!

返済が1度でも滞ると大変なことになってしまいます。住宅ローンの金融機関へすぐ相談するようにしましょう。もしかしたら下記の対応をしてくれるかもしれません。

●返済期間の延長

●手数料なしで条件変更

●一定期間、金利のみの返済だけで良い

※金融機関によって受けられない場合があります。

まずは助成金や給付金を確認してみよう!

知っておかないと損?!誰も教えてくれない。国・自治体が行っている助成金や給付金のおさらいをしていきましょう!!

一般的な支援

条件が厳しかったり、申請期限があるものばかりなので自治体のHPを確認してみてみてください。

【特別定額給付金】1人10万給付

【持続化給付金】個人事業100万・中小法人200万給付

【ものづくり補助金】1000万・3000万・1億のいずれか補助

【IT導入補助金】150万までと450万までのいずれか補助

【家賃支援給付金】半年間、最大600万まで給付

【小規模事業持続化補助金】最大100万

【雇用調整助成金】1人1日当たり最大1.5万補助

【感染症特別貸付】融資限度額8000万

【セーフティネット保証】一般保証とは別枠で、融資限度額2億8000万

名古屋版!新型コロナウィルス感染症による新たな支援

一般の支援とは別に名古屋独自の支援があるんですね!特に住宅に関わる支援を細かくみていきましょう。

住宅確保給付金

全員対象となるかというと異なります。離職や廃業した日から2年またはやむを得ない休業等により収入が減少し離職や廃業と同程度の状況であること。世帯の収入・資産にもよります。

支給額:単身世帯 37000円/2人世帯 44000円/3年世帯 48000円

(収入基準額の例)単身世帯 121000円/2人世帯 174000円/3年世帯 200000円

(資産額の例)単身世帯 504000円/2人世帯 780000円/3年世帯 1000000円

生活に必要な融資は一刻も早く相談する!

【緊急小口資金】最大20万融資

【総合支援資金】最大60万融資

【生命保険の契約者貸付の特別金利】貸付の適用金利が最大0%

フラット35独自の救済特例制度がある!

コロナ渦の現在、経営者や個人事業主がフラット35で住宅ローンを返済されている方も多いのではないでしょうか。フラット35だからこその特例があるようなんです。一体どのような特例があるのか調べてみました。

●毎月の返済額を減らしたい!

最長15年の返済期間の延長ができます。

返済期間が伸びることにより利息負担額が増加し、その結果、総返済額も増加してしまいます。

●しばらくの間、返済額を減らしたい!

どれだけの期間かは、相談しながら決めることができます。

返済額が減らせますが、返済期間が伸びることにより利息負担額が増加し、その結果、総返済額も増加してしまいます。

●ボーナス返済をやめたい!

ボーナス返済苦しい方へボーナス月の変更・ボーナス返済額の変更・ボーナス返済の取りやめができます。

ボーナス支払いをなしにすることはできますが、返済期間が伸びることにより利息負担額が増加し、その結果、総返済額も増加してしまいます。

●注意したいこと

・完済時の年齢上限が80歳まで

・返済期間が伸びることにより利息負担額が増加し、その結果、総返済額も増加してしまう。

・失業者は借入金の元本返済は最長3年まで延長できる

フラット35は民間ではなく国が運営している「住宅金融支援機構」なので、このような特例制度が儲けられているのですね。総支払額は増えてしまいますが、仕方のないことだと思います。当初に決めた支払いがベストではありますが、万が一の場合は対応してくれるので、安心しました。

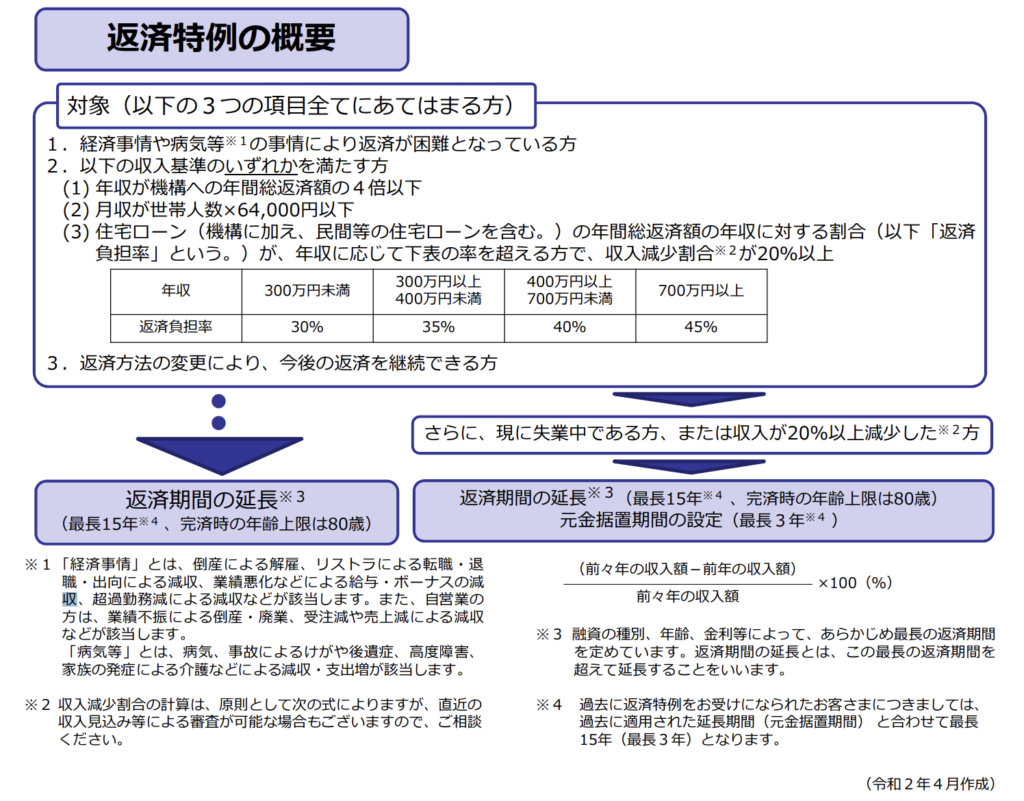

フラット35返済特例の対象者

以下の3つ全てあてはまる方

□経済事情・病気等の事情でローン返済が困難な方

□3つのうち1つは当てはまる方

①年収が住宅ローン年間支払総額の4倍以下

②世帯人数×月収64000円以内

③返済方法により今後の返済を継続できる方

□住宅ローン年間支払総額が年収に対して一定を超えている。さらに収入減少見込みが20%以上の方。

(フラット35HPより引用)

(フラット35HPより引用)

住宅ローンの借り換えも検討しよう!

あなたが住宅ローンを借入したタイミングと今では「金利」が大幅に違う場合があります。時には別の金融機関を比較することも大切です。5〜10年に一度は見直しをして、住宅ローンの総支払いが安くできたら嬉しいですよね。

最終的には売却

2020年コロナウィルスによる影響で、ローンの支払いが負担になる場合は、しばらくは住宅金融支援機構や金融機関が特別な対応をしてくれる可能性は高いです。

あらゆる支援制度を活用して、しのぐことができます。ただし、住宅を売りたいと考える方もいると思います。

手取り早いのは「任意売却。」競売にかけることです。任売とも言われています。

苦労して購入したマイホームを理由なく手放したい方はほとんどいないことでしょう。将来の不安や本当に手元に現金がない場合は最終この方法で売却するしかありません。

どのような流れなのでしょうか、多くの場合は下記の流れで任意売却する方がいます。

自分で考えて進めていかないと下記のようになってしまう可能性が高いです。

- 住宅ローンの返済ができない

- 督促状が届く

- 個人信用が落ちる(ブラックリストになる)

- ローンの一括支払いが命じられる

- 保証会社が代わりに返済する→代位弁済通知が届く

- 保証会社から競売を命じられる→差押通知書が届く

- 裁判所から現地調査される

- 競売入札が開始される→競売開始決定書が届く

- 競売完了

- 強制立退が命じられる

これは最悪のケースなので、なるべく自分で任意売却を依頼していきましょう。ネットで「住宅ローン 払えない」と検索するとすぐに広告で「任意売却が行える業者」がヒットします。たくさんあるので慎重に選んでください。住宅ローンを支払い始めのタイミングや残債が多く残っている場合は、金利分までの金額で売れるかどうかはわかりません。残債が多いうちの売却は損をすることは多いと聞きますので慎重に行動してください。

家計が大変になってしまったら一人で抱え込まずにまずは家族に相談。そして取引先の金融機関へ住宅ローンが支払えないことを相談してみてはいかがでしょうか。マイホームを手放さないことがきる何か救済措置があるかもしれません。困っている方がこのコラムが少しでも参考になれば幸いです。

コメントを残す