もっと節税できるかも?!【フリーランス・個人事業主】1年目にやっておきたい事、税金の話

あなたはフリーランスですか?

それとも個人事業主ですか?

もしあなたが開業届を出しているなら「個人事業主」となります。

脱サラをして、フリーランスになろうか個人事業主になろうか考えている方も、もうすでになっている方もみて欲しい「税金」の内容です。

とりあえず、フリーランスになってから考えるのも遅くない内容なので、ゆっくりみていただければ幸いです。

開業前に(有給中に)やっておきたい4つのこと

□開業準備で使った経費のレシート・領収書を取っておく

□名刺を作る

□クレジットカード1枚も持っていないなら会社員のうちに作る

□引越しするなら会社員のうちにやっておく

開業したらやりたい2つのこと

□税務署で開業届と青色申告承認申請書を提出する

□国民年金と国民健康保険の手続きをする

フリーランス(個人事業主)の4つ税金

最初はめんどくさいと思うのですが、必ず支払わなければならないものなので、1年目からしっかり把握しておくろと後が楽だと思います!

詳しくは、国税局公式HPをご確認くださいね。

①所得税(国のため)

納付期限:翌年3月15日

税率:5%〜45%(累進課税)

計算:自分で計算して税務署へ確定申告する。

②住民税

確定申告すると住民税がきまり、通知がきます。確定申告した後に支払うものなので、順番は所得税を払って、住民税を払うイメージです。

納付期限 :翌年6月 ※一括払いの場合

(4期分割の場合、納付期限第1期は6月。次は8,10,翌1月)

税率:所得から10%

計算:確定申告をもとに自治体が計算し、通知が届く。

※住んでいる場所によって税率が変わることはありません。住んでいる場所は関係ないんです。

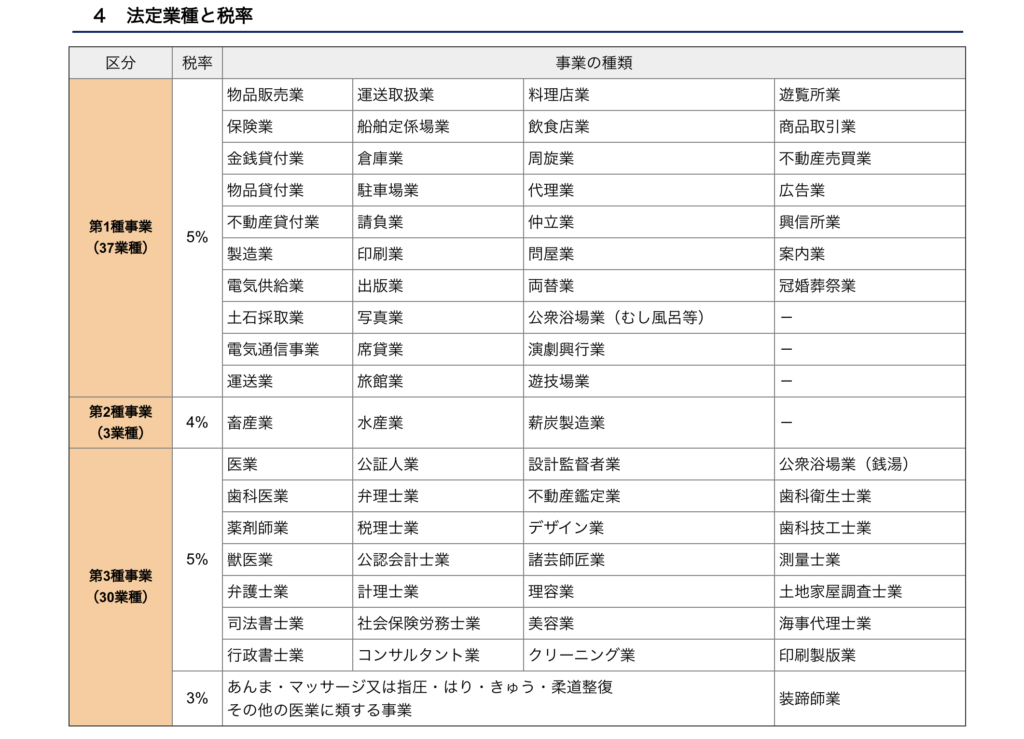

③事業税(地方自治体のため)

納付期限:翌年8・11月 ※2回払いの場合

税率:職種により0〜5%

計算:確定申告をもとに自治体が計算し、通知が届く。

3%

あんま、マッサージ業 装飾師業

4%

畜産業・水産業・薪炭製造業

5%

サービス業・販売業・製造業・運送業・飲食業・広告業・請負業

理容業・コンサルタント業・デザイン業

医者・歯科医業・薬剤師業・その他の医療関係

弁護士業・司法書士業・行政書士業・税理士業・公認会計士業・その他の士業

該当しない場合は、下記の表をみてみてください。

④消費税(国・地方自治体のため)

前々年の年間売上が1000万以上あると支払わなければなりません。

納付期限:翌年3月31日

税率:所得から10%

計算:自分で計算して税務署へ確定申告する。

詳しくは、国税局公式HPをご確認くださいね。

次は、税金が安くなるための自分に合う控除を見つけてみてみましょう

誰も教えてくれない控除は14種類もある!

売上ー経費ー控除=課税所得

売り上げや所得ではなく、控除まで引いた額に税金がかかるんです。

これを「課税所得」といい、節税の近道は課税所得をどれだけ減らせるかです!!

課税所得によってこんなに税率が変わってきますよ。

〜195万 5%

〜330万 10%

〜695万 20%

〜900万 23%

〜1800万 33%

〜4000万 40%

注意なのが、累進課税制度なので、増えた分だけ税率を上げて計算されるということ。

控除を引き、課税所得が決まるので、節税は課税所得をできるだけ減らすことはポイントです。

結構変わりますよね。早速自分に合った控除を探してみませんか。

基礎控除

・所得により0〜48万の控除が受けられる

扶養控除

・年間の所得が38万円以下で16歳以上の扶養家族がいる場合、38万〜63万の控除が受けられる

配属者控除

年間の所得が38万円以下の配属者がいる場合、13万〜48万の控除が受けられる

配偶者特別控除

年間の所得が38万〜123万以下の配偶者がいる場合、1万〜38万の控除が受けられる

障害者控除

本人、配偶者、または扶養家族が障害を持つ場合、27万〜75万の控除が受けられる

勤労学生控除

本人が特定の学校の学生で、勤労による所得がある場合、27万の控除が受けられる

寡婦(夫)控除

配偶者との離婚後に婚姻をしていない場合、27万〜35万の控除が受けられる

社会保険料控除

国民健康保険や国民年金を支払った分、全額控除が受けられる

生命保険料控除

生命保険料を支払った分、上限12万円控除を受けられる

地震保険料控除

地震保険料を払った分、上限5万控除を受けられる

医療費控除

医療費10万以上支払った場合は10万円を超えた金額〜200万控除を受けられる

セルフメディテーション税制

1万2千円以上、対象医薬品を購入した場合には1万2千円を超えた金額の控除が受けられる

小規模企業共済等掛金控除

小規模共催など掛け金を支払った全額、控除が受けられる

寄附金控除

特定の寄付・ふるさと納税で支払った場合、二千円を超えた金額の控除が受けられる

雑損控除

災害や盗難などによって損害を受けた場合、資産の損害金額によって控除が受けられる

※配偶者や家族の支払いも含めてOKなものもあります

これは経費にしてOKなの?

下の記事にまとめてみました♪

コメントを残す